“La deuda pública mundial, que supera los 91 billones de dólares, representa una amenaza creciente para los países de bajos ingresos, los cuales ya están muy endeudados y con necesidades anuales de refinanciamiento que se triplicaron en los últimos años. El problema es aún más apremiante en medio de tasas de interés más altas y un crecimiento económico más débil”, sostuvo la última publicación del Fondo Monetario Internacional (FMI). El informe del organismo multilateral, reconoció así los límites del ajuste en economías como la argentina, donde el doble de lo que se le recortó en términos reales de jubilaciones tuvo como destino en el primer bimestre del año el pago de vencimientos de intereses y capital de la deuda externa, lo cual deja en evidencia el modelo de La Libertad Avanza (LLA) de ajustar la economía real para pagar compromisos financieros no es sustentable.

El feroz ajuste que está llevando adelante el gobierno de Javier Milei, embanderándose en las recetas ortodoxas del Fondo, se enfoca en sectores de menores ingresos con necesidades insatisfechas. Esto queda en evidencia con los recortes en relación con la inflación y los fondos recaudados en jubilaciones y pensiones, obra pública, empleo público –estos dos últimos con impacto en el trabajo privado—, en las transferencias a las provincias (principalmente, para el pago de salarios) y en los subsidios (salario indirecto). Esto impacta, por efecto de un menor consumo interno por la caída del poder adquisitivo de los ingresos de los hogares, en la recaudación, la cual ya muestra claros síntomas de la recesión.

Dos jubilados por cada título público

Durante febrero, el sector público nacional obtuvo ingresos por 5,5 billones de pesos, lo que representa una caída real de 6,3 por ciento (ajustada por inflación). Esta disminución se debe principalmente a la baja en el impuesto a las ganancias y los aportes a la seguridad social, tributos ligados a los salarios y la actividad laboral. Los datos de recaudación suelen ser un anticipo –por cuestiones de publicación de la información— de lo que sucedió en esos meses con la actividad económica. De hecho, el impacto es inverso. La caída en la actividad, dado los tiempos en los que se cobran los impuestos (posteriores a una transacción o pago de salarios), se refleja a posteriori en los ingresos fiscales.

El INDEC informó la semana pasada que la economía cayó en enero 1,2 por ciento respecto de diciembre, la tercera baja consecutiva, y se retrajo 4,3 por ciento frente a igual mes del año anterior por el impacto de la devaluación y la aceleración de la inflación. Según las cifras del Estimador Mensual de Actividad Económica del INDEC, en este contexto, los economistas relevados por el organismo proyectan para 2024 una caída de entre 3 y 5 por ciento del PBI, tras haberse registrado una retracción de 1,6 por ciento en 2023.

Esto deriva en una menor recaudación impositiva. La caída en los recursos obliga entonces, de continuar con la idea fija de alcanzar el superávit económico (que incluye el pago de intereses) sin reducir la carga de vencimientos, a seguir ajustando la economía real y la vida de los argentinos, lo cual en el mediano y largo plazo es insostenible.

Durante el primer bimestre, la dinámica entre ingresos y gastos reflejó un superávit financiero de 1,02 billones de pesos, mientras que el resultado primario –que no incluye el pago de los intereses de la deuda—ascendió a 3,48 billones. De cada 100 pesos ajustados en febrero, 35 correspondieron a recortes en jubilaciones. En contraposición, el pago de intereses (2,46 billones de pesos) equivalió a 70 pesos por cada 100 de superávit primario, el doble de lo que se le sacó a los jubilados y pensionados. Incluso, en términos de lo que fue ejecutado sobre lo presupuestado, el nivel más alto se registró en intereses de la deuda (55,6 por ciento), mientras que en el otro extremo se ubicaron las transferencias corrientes a provincias (4 por ciento).

Contraindicaciones de la receta del FMI

“Las tasas de interés ajustadas a la inflación están muy por encima de los mínimos del período posterior a la crisis financiera mundial, mientras que el crecimiento a mediano plazo sigue siendo débil. La persistencia de unas tasas de interés más altas eleva el costo del servicio de la deuda, lo que se suma a las presiones fiscales y plantea riesgos para la estabilidad financiera”, destaca el informe del Fondo, que recalcula el ajuste en “la adopción de medidas fiscales decididas y realistas que reduzcan gradualmente los niveles de deuda mundial a niveles más sostenibles podría ayudar a mitigar esta dinámica”

La sostenibilidad de la deuda depende de cuatro elementos fundamentales: los saldos fiscales primarios, el crecimiento real, las tasas de interés reales y los niveles de deuda. Mayores niveles de saldo primario —es decir, cuando los ingresos públicos superan a los gastos, excluido el pago de intereses— y de crecimiento económico contribuyen a la sostenibilidad de la deuda, mientras que el aumento de las tasas de interés y la deuda la hacen más difícil.

El gobierno de Milei no cuenta con una mejora en los ingresos tributarios; con lo cual, el saldo primario es derivado de constantes ajustes sobre el gasto. De hecho, el FMI recomienda que las tasas de interés reales sean significativamente inferiores a las tasas de crecimiento. Actualmente, las tasas de interés para los ahorristas tienen un techo en torno al 80 por ciento anual nominal, mientras que este año se espera que el producto interno bruto (PIB) retroceda en casi tres puntos.

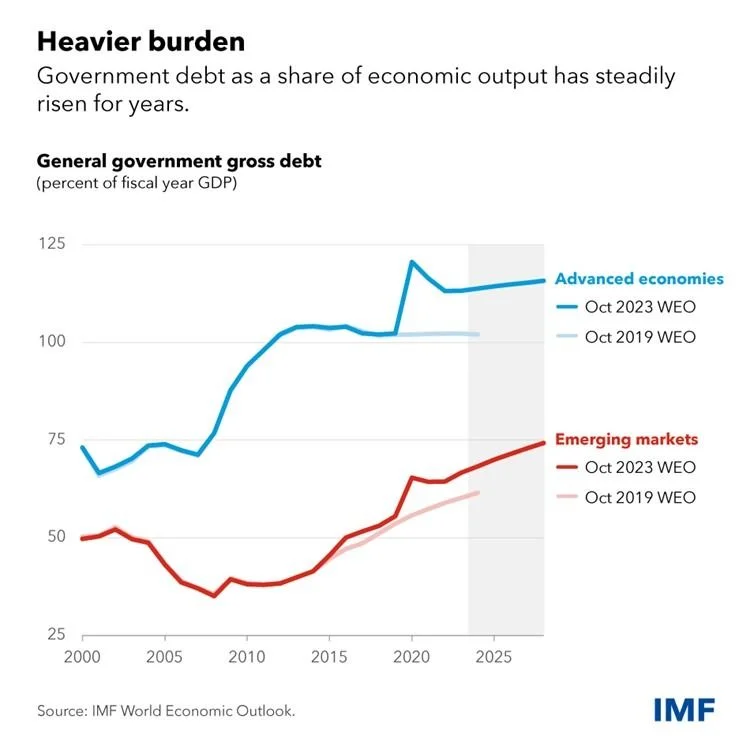

“Esa situación (de crecimiento por encima del costo del dinero) en los últimos años redujo la presión hacia la consolidación fiscal y permitió un aumento progresivo de los déficits públicos y la deuda pública. Luego, durante la pandemia, la deuda creció aún más debido a los grandes paquetes de ayuda desplegados por los gobiernos”, señaló el FMI. En consecuencia, la deuda pública como porcentaje del producto interno bruto aumentó significativamente en las últimas décadas, tanto en las economías avanzadas como en las emergentes y de ingreso mediano, donde se espera que en 2028 llegue a 120 por ciento y a 80 por ciento del PIB respectivamente.

El organismo que conduce Kristalina Georgieva sostuvo que, “a mayores niveles de deuda, el entorno macroeconómico se ha vuelto menos favorable”. Se prevé que las tasas de crecimiento a mediano plazo sigan disminuyendo debido a un aumento mediocre de la productividad, la debilidad demográfica, la escasa inversión y las secuelas persistentes de la pandemia. “La estabilidad financiera podría verse tensionada en los mercados emergentes cuyos fundamentos económicos son relativamente más débiles, ya que los niveles elevados de deuda los hace mucho más vulnerables a las salida de capitales, la depreciación de los tipos de cambio y el aumento de las expectativas de inflación”, concluyó.

Por Cristian Carrillo / El Destape