Un contexto de decisiones críticas

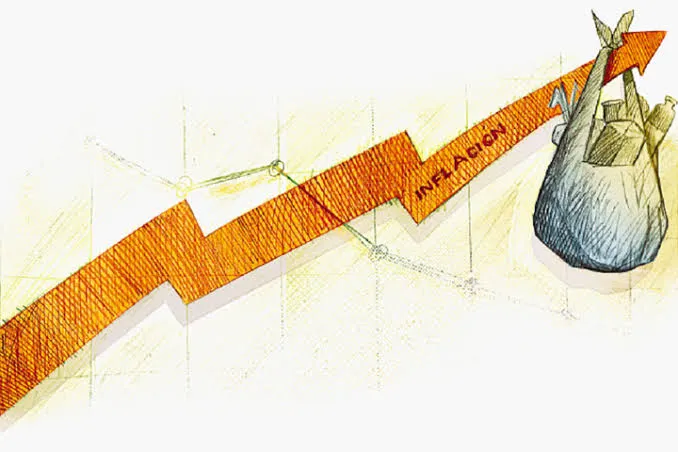

Con una inflación en desaceleración y un mercado que especula con una posible relajación de la política cambiaria, el Banco Central de la República Argentina (BCRA) enfrenta un dilema crucial. Tras recortar la tasa de interés de referencia al 35% TNA, el próximo paso podría ser reducir el ritmo del "crawling peg", actualmente fijado en el 2%. Sin embargo, la decisión es delicada: una baja abrupta en el tipo de cambio diario podría reducir las presiones inflacionarias, pero a costa de seguir acumulando un atraso cambiario que impactaría en la competitividad y las reservas del país.

El reto del "crawling peg" y la "inflación residual"

Con la inflación aproximándose al 3% mensual, el mercado estima que el gobierno podría bajar el "crawling peg" a niveles cercanos al 1,6%-1,8%, en línea con las expectativas de una desaceleración sostenida en el índice de precios al consumidor. Esta estrategia, que también permitiría reducir los precios de bienes transables, podría contribuir a una menor inflación general, aunque la "inflación residual" debería estabilizarse en torno al ritmo de devaluación del "crawling peg" antes de dar ese paso.

La reciente baja en las tasas de las Letras del Tesoro (Lecaps) ha reducido el diferencial entre el tipo de cambio oficial y la tasa de interés, disminuyendo los incentivos para liquidar prefinanciaciones de exportación. Esto podría restar presión sobre la necesidad de ajustar el tipo de cambio diariamente y permitiría al BCRA bajar el ritmo del "crawling peg" sin afectar significativamente las reservas.

Sin embargo, el riesgo de un tipo de cambio atrasado se mantiene latente. Aunque el "crawling peg" en el 2% mensual ha evitado movimientos bruscos en el tipo de cambio oficial, algunos economistas temen que una reducción prematura profundice el atraso cambiario, dificultando la recuperación de la competitividad de las exportaciones y presionando las reservas a largo plazo.

Atraso cambiario: un riesgo que no puede ignorarse

Aunque la inflación parece estar bajo control en el corto plazo, el atraso cambiario sigue siendo una preocupación central. Según datos del tipo de cambio real multilateral (TCRM), el peso argentino se encuentra apreciado respecto a niveles de hace un año, al 4 de noviembre de 2024 el TCRM se ubica en 82.01 comparado con 86.10 de 12 meses atrás, lo que podría generar presiones en el sector exportador y aumentar la demanda de importaciones en el futuro. La experiencia pasada de Argentina ha mostrado que un tipo de cambio fijo o controlado en exceso puede resultar en una pérdida de competitividad, con consecuencias perjudiciales para la balanza comercial y las reservas internacionales.

El atraso cambiario es un arma de doble filo que puede traer estabilidad a corto plazo, pero a costa de una mayor vulnerabilidad a shocks externos y un riesgo creciente de ajustes bruscos en el futuro. La experiencia argentina de los últimos años sugiere que el país necesita un tipo de cambio más flexible para evitar desequilibrios acumulados y preservar la competitividad de sus exportaciones.

Conclusión: la encrucijada del Banco Central

El Banco Central se encuentra en una posición compleja, entre la necesidad de mantener la estabilidad de precios y la presión para evitar un atraso cambiario que pueda generar problemas a mediano plazo. La estrategia de reducir gradualmente el "crawling peg" puede ayudar a controlar la inflación, pero también plantea el desafío de gestionar las expectativas de mercado y evitar un sobreajuste del tipo de cambio.

A medida que el gobierno se aproxima a tomar decisiones cruciales sobre la política cambiaria, los analistas coinciden en que un enfoque prudente, que combine ajustes moderados en el "crawling peg" con una acumulación sostenida de reservas, podría ser la mejor opción para equilibrar la estabilidad de corto plazo con la sostenibilidad a largo plazo. En última instancia, la liberación completa del tipo de cambio parece ser una necesidad inevitable, y la clave estará en evitar un ajuste abrupto que desestabilice la economía en el camino.

Ámbito Financiero